Un contexte macro-économique tendu

Un contexte macro-économique tendu

Après une année 2021 en forte croissance dans le contexte de sortie de crise sanitaire, 2022 a été marquée par un ralentissement de la croissance économique (+2,6% contre +6,8% en 2021 d’après les projections macroéconomiques de la Banque de France). Les difficultés attendues (congestion des chaînes d’approvisionnement et de production, inflation en hausse) furent aggravées par les tensions géopolitiques mondiales du début d’année, causant une escalade de la crise énergétique. Les banques centrales ont réagi à l’explosion de l’inflation en réhaussant les taux d’intérêts (+425 bps pour la FED, +250 bps pour la BCE) pour combattre la crise du coût de la vie. Ces facteurs macro-économiques ont eu un impact fort sur les entreprises françaises et le secteur de la propreté.

Les tendances actuelles qui influencent le secteur de la propreté

L’hybridation du travail démocratisée durant la crise sanitaire est amenée à perdurer, réduisant les besoins en prestations de nettoyage dans les bureaux. Ces besoins sont également affectés par le taux de vacances commerciale, accru en cette période difficile pour les entreprises.

Certains secteurs conservent des forts besoins en nettoyage malgré une tendance à la baisse. On y trouve le secteur de la santé, où l’externalisation des tâches d’hygiène et de propreté est encore faible. La vague de création d’usines survenue en 2021 présente également des opportunités pour le nettoyage industriel dont l’externalisation est en hausse.

Les groupes multiservices continuent d’élargir leur offre, leur permettant de conserver une croissance soutenue. Elle est plus ténue pour les TPE dont les prestations sont moins différenciées et à destination du secteur tertiaire. En 2021, ces acteurs avaient déjà sous-performé par rapport à l’ensemble du secteur (+7,4% de CA contre +9,3%).

L’activité sectorielle connait un effet prix, les contrats étant indexés sur les salaires. Ces derniers suivant l’inflation, ils sont fortement revalorisés en 2022, tirant les tarifs des prestations vers le haut. Le niveau de base est également relevé avec une augmentation du SMIC de 5,63% sur l’année 2022. Le minimum conventionnel du premier échelon de la classification (AS1) est 2,6% plus élevé que le SMIC en date du 1er avril 2022 (FEP 2022). En outre, la difficulté des entreprises de propreté à recruter renforce le pouvoir les employés dans les négociations salariales.

Les enjeux clés pour la suite

La formation est une étape essentielle pour dynamiser l’emploi dans le secteur. Les Certifications de Qualification Professionnelle, qui ont été délivrées à plus de 35 000 apprentis l’année dernière, est accessible en alternance. Cette nécessité de formation donne lieu à des initiatives comme l’université ONET, créée par le géant du multiservice pour être un lieu privilégié de recrutement de collaborateurs qualifiés. D’autres se tournent vers des solutions innovantes d’apprentissage, à l’instar du groupe STEM qui s’est doté d’une plateforme d’e-learning.

Le digital est aussi un axe de développement majeur pour le secteur de la propreté. Les grands groupes misent dessus comme DERICHEBOURG, qui a déployé une suite d’applications à destination des collaborateurs et des clients. ELIOR a lancé une solution de tracking d’occupation basée sur des tags NFC, tandis que GSF encourage l’intégration de robots travaillant de concert avec agents de nettoyage durant leurs prestations.

Le RSE est également au centre de l’activité de plus en plus d’acteurs du secteur. Cet engagement est un marqueur fort de leur image, c’est aussi un moyen de se démarquer. La considération des dimensions de responsabilité sociale est au cœur des besoins de nombreux clients. Dans une démarche de crédibilisation de ces initiatives, des labels naissent comme « engagé RSE » délivré par l’AFNOR.

Bilan des fusions-acquisitions

L’année 2022 a été marquée par deux opérations majeures impliquant des acteurs français et internationaux de premier plan, témoignant du dynamisme du secteur. Les deux fonds anglo-saxons CD&R et TOWERBROOK prennent chacun le contrôle de deux champions français du service aux entreprises et du nettoyage : ATALIAN et GSF, respectivement. Ces deux groupes dépassent le milliard d’euros de chiffre d’affaires et accaparent 99% du CA cumulé des cibles des opérations de cette année. Parmi les transactions annoncées en fin d’année, l’attention est forte autour du rapprochement entre DERICHEBOURG MULTISERVICES et ELIOR (5 Md€ de CA cumulé).

Quant aux acteurs small et mid cap du secteur, ils misent sur la croissance externe pour développer leur activité durant cette période de contraction. Outre les évolutions des besoins du secteur, la difficulté de recrutement pose une barrière à la croissance interne. Dans les opérations small et mid cap, on retrouve des transactions notables réalisées par BEAUTIFUL LIFE SERVICES, ECOCLEAN SERVICES ou encore le groupe NSI.

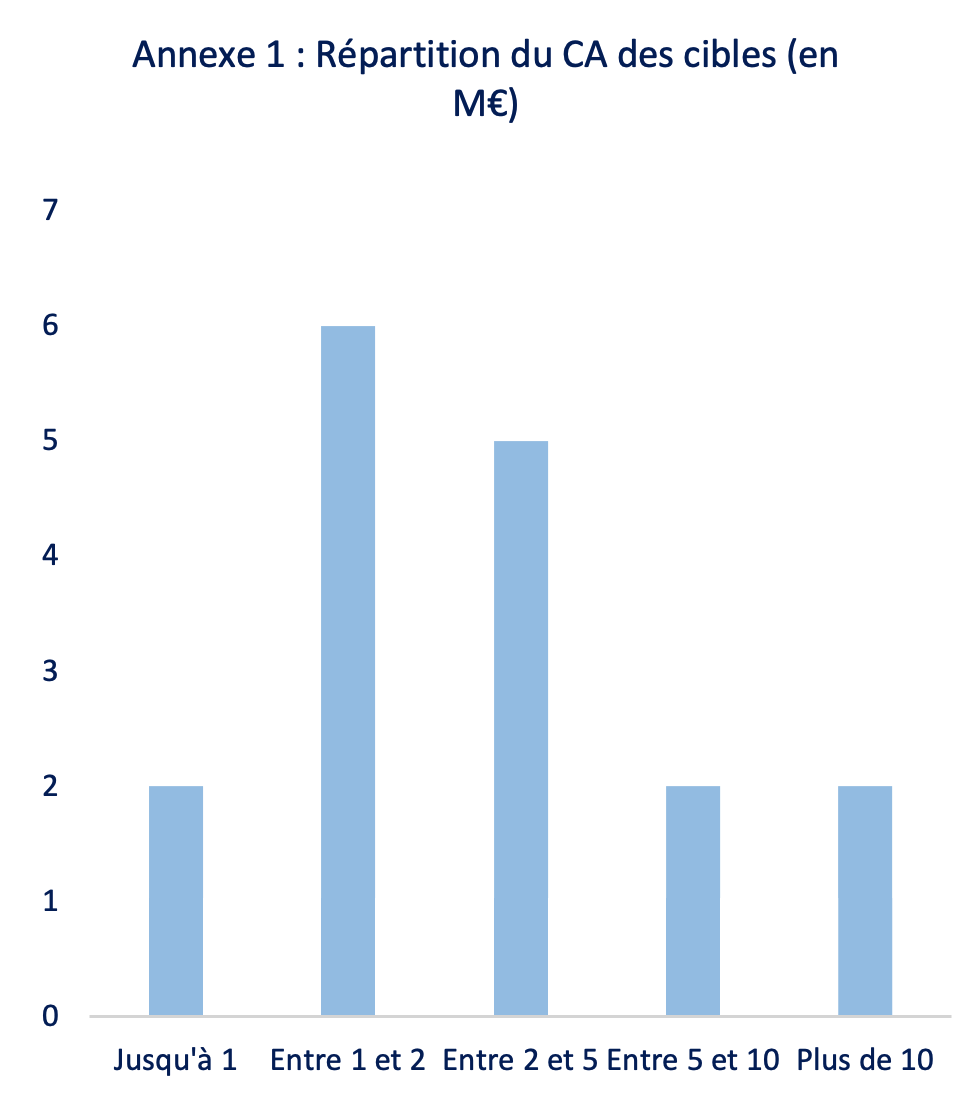

Au total, deux tiers des transactions recensées ciblent des entreprises dont le chiffre d’affaires se situe entre 1 et 10 M€ (voir Annexe 1).

En mettant de côté les deux opérations majeures de 2022, le reste des cibles enregistre 43 M€ de CA.

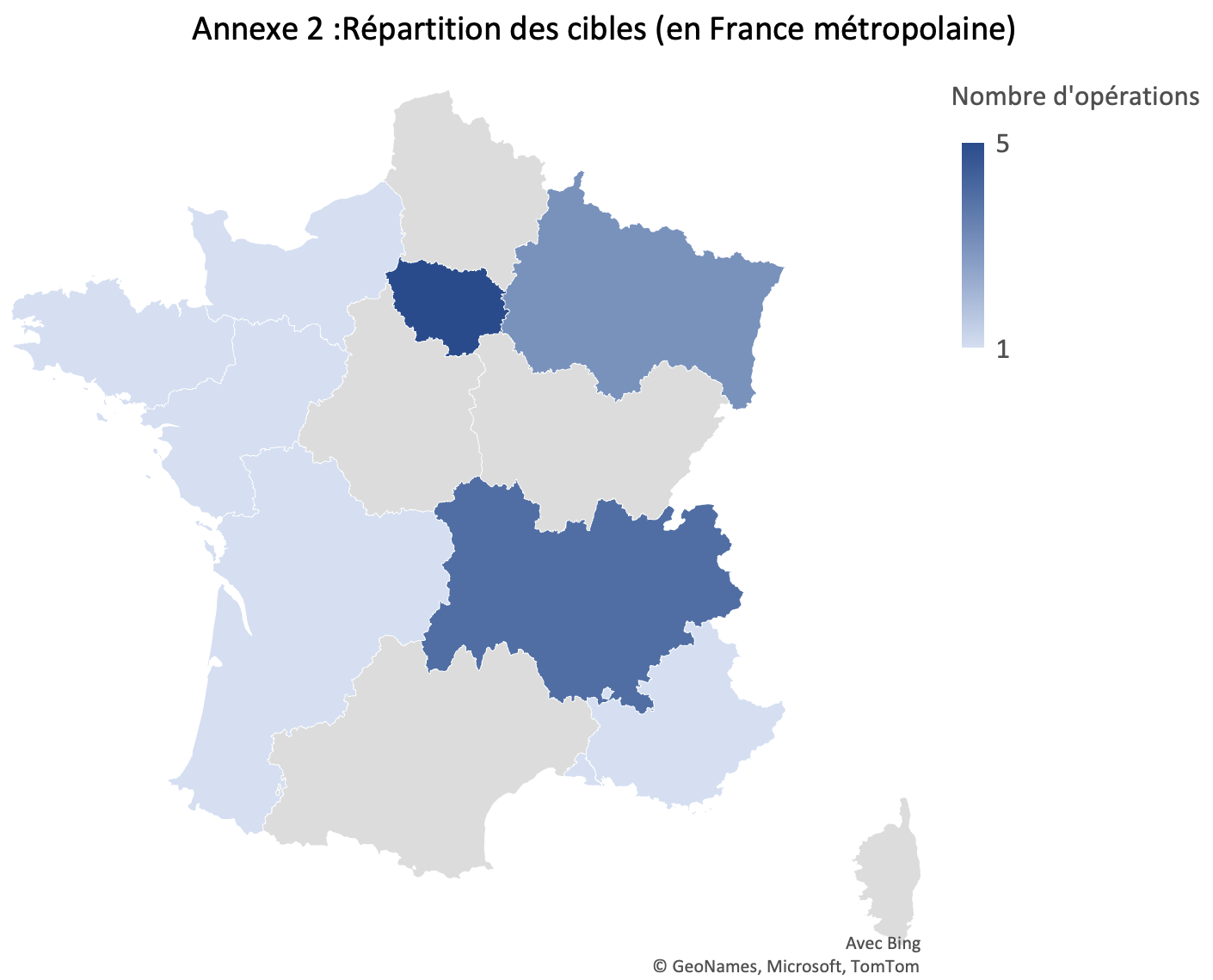

Ces opérations sont réparties sur l’ensemble de la France, avec une concentration marquée en Île de France, dans le Grand Est et dans l’Auvergne-Rhône-Alpes (voir Annexe 2).

Ces trois régions sont également sur le podium de l’emploi avec plus de 50% des effectifs métropolitains (dont 32% en Île-de-France, selon l’ACOSS)

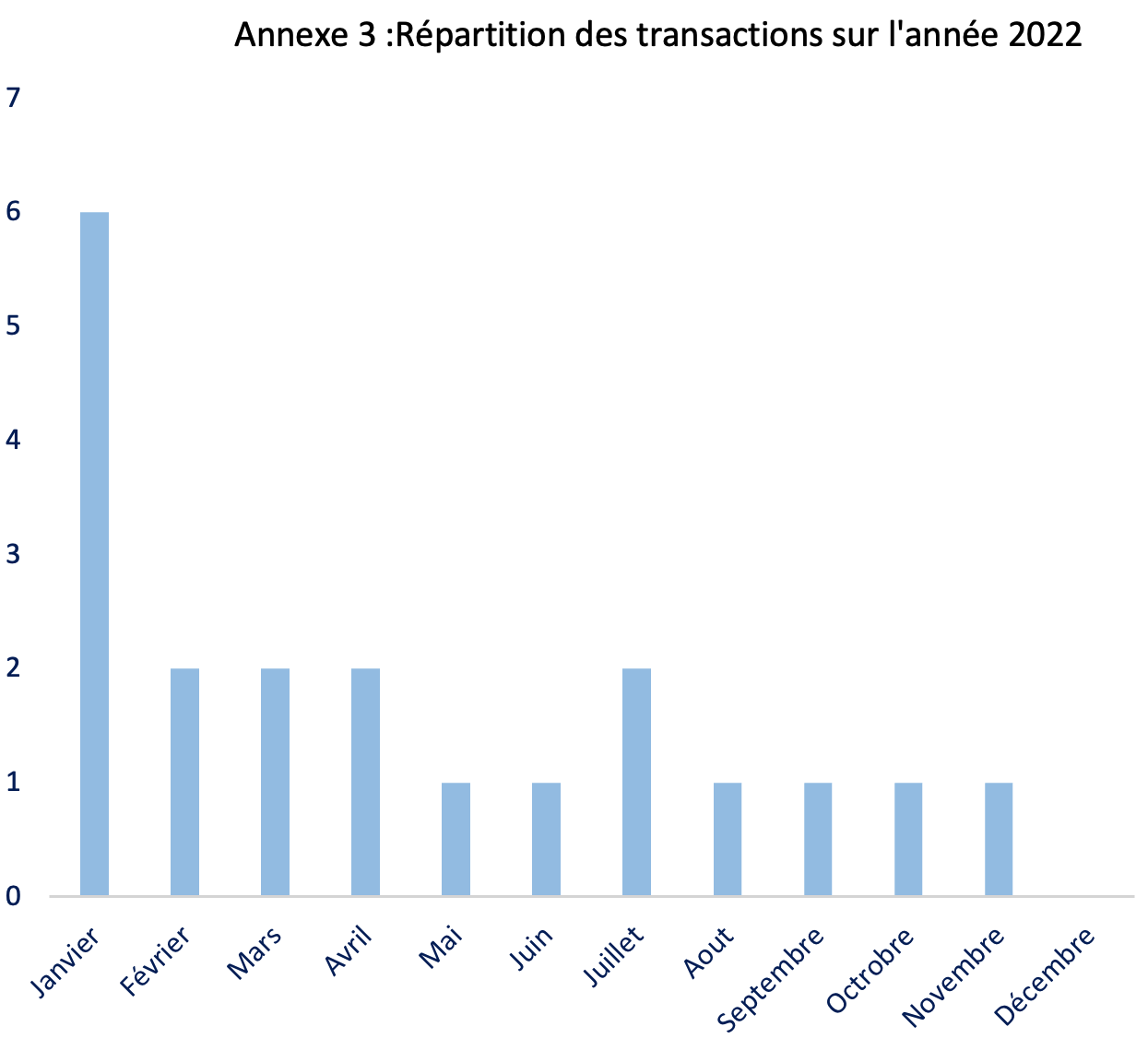

Enfin, la remontée progressive des taux par les banques centrales freine les financements et impacte directement le nombre d’opérations au niveau mondial (-37% selon l’analyse des données Dealogic). Par ailleurs, parmi notre liste de transactions, 45% ont été réalisée au premier trimestre 2022 (voir Annexe 3).

| Date opération | Société cible | Implantation | Acquéreur | CA société cible |

|---|---|---|---|---|

| 2022-01 | HYPSO | Grand Est | EURONET PROPRETE ET SERVICES | 1,5 M€ |

| 2022-01 | ACTION PROPRETE | Grand Est | EURONET PROPRETE ET SERVICES | 0,9 M€ |

| 2022-01 | STEAM | Auvergne-Rhône-Alpes | GROUPE BEAUTIFUL LIFE | 5 M€ |

| 2022-01 | GROUPE HAON | Auvergne-Rhône-Alpes | NSI GROUPE | 4 M€ |

| 2022-01 | EUROPE ENTRETIEN | Île-de-France | GROUPE EMN | 1,2 M€ |

| 2022-01 | PROXY SERVICES | Île-de-France | ECOCLEAN SERVICES | 3,8 M€ |

| 2022-02 | ATMNI | Normandie | GROUPE ORTEC | 6,2 M€ |

| 2022-02 | LC GARCIA | Île-de-France | PRO VIREM | 1 M€ |

| 2022-03 | ABC ENTRETIEN | La Réunion | Groupe LSB | 10 M€ |

| 2022-03 | GROUPE SERVICES FRANCE | Provence-Alpes-Côte d'Azur | TOWERBROOK CAPITAL PARTNERS | 1 098 M€ |

| 2022-04 | MEP PROPRETE | Pays de la Loire | GROUPE ODEN | 2 M€ |

| 2022-05 | GROUPE ATLANTIQUE SERVICES | Nouvelle-Aquitaine | DERICHEBOURG PROPRETE | 5 M€ |

| 2022-06 | VSB SERVICE | Auvergne-Rhône-Alpes | AKESA - GROUPE EPI | - |

| 2022-07 | SENET LYON (service à la personne) | Auvergne-Rhône-Alpes | OUI CARE COMMUNICATION | 1,3 M€ |

| 2022-07 | ISS FACILITY SERVICE PORTUGAL | Portugal | SAMSIC | - |

| 2022-08 | SERVICIOS INDUSTRIALES REUNIDOS | Espagne | SAMSIC | - |

| 2022-09 | ATALIAN | Île-de-France | CD&R | 3 000 M€ |

| 2022-09 | AZUR NETTOYAGE | Région Bretagne | GROUPE EMN | 0,9 M€ |

| 2022-10 | NB2I | Grand Est | STEM PROPRETE | 1 M€ |

| 2022-11 | PRESTNET | Île-de-France | GROUPE EMN | 2,2 M€ |