Les opérations à effet de levier de type LBO connaissent un succès croissant en tant que mode de transmission d’entreprise depuis la fin du XXe siècle. Si leur trait commun est le recours au levier de la dette, ce type d’opération peut se décliner selon des modalités variées, en fonction des objectifs des cédants et des investisseurs.

Principe du LBO

Le LBO (Leveraged Buy-Out) consiste, pour un investisseur, à prendre le contrôle d’une entreprise en finançant en grande partie l’opération par endettement, d’où le terme de « levier ». Cet investisseur, généralement un fonds d’investissement ou « fonds de private equity », cherche à générer un certain rendement financier en maximisant la performance opérationnelle de la société, à la faveur d’une amélioration de son modèle économique.

En effet, la conduite d’un LBO s’appuie sur le postulat simple que ce dernier n’est pas optimal. Bien davantage qu’un pur montage financier, le LBO est donc avant tout la matérialisation d’une volonté de pourvoir à une plus forte création de valeur en déterminant quelle est la meilleure gouvernance d’entreprise pour ce faire.

Fonctionnement et montage simplifié

Le fonds de private equity lève des fonds auprès d’investisseurs, qui sont souvent des investisseurs institutionnels (tels que les fonds de pension ou les compagnies d’assurance), appelés limited partners (LPs). Ces derniers confient à l’équipe de gestion du fonds, désignée sous le nom de general partners (GPs), une certaine somme, pour une durée généralement inférieure à dix ans.

Plusieurs fonds peuvent participer à une opération de LBO, réalisant ainsi un investissement majoritaire ou minoritaire. Il est également possible de conduire une telle opération sous le régime du co-investissement, qui offre aux LPs la possibilité d’y prendre une part minoritaire aux côtés du GP.

Le montage financier qui constitue le cœur d’un LBO est le suivant. Une société holding (souvent surnommée « NewCo » ou « HoldCo ») est créée dans le but unique d’acquérir le contrôle de la société cible (ou « OpCo »). Cette reprise est financée par l’apport de capitaux propres issus des fonds levés par le general partner et par la dette souscrite par la holding de reprise. Cette dernière est chargée de rembourser les intérêts puis, à terme, le principal de la dette, via les flux de trésorerie dégagés par l’exploitation de la société et, in fine, par la cession de l’entreprise, généralement au bout de 5 à 10 ans. Si l’actif de la cible n’est pas affecté, c’est bien sa structure financière qui est bouleversée.

Deux types de dette sont habituellement mobilisés dans le cadre d’un LBO :

-

- • La dette dite « senior » qui, comme son nom l’indique, est remboursée la première par la holding ; elle est généralement souscrite auprès d’une ou plusieurs banques ;

- • La dette dite « junior » ou « mezzanine », subordonnée au remboursement de la première ; elle est plus risquée pour le prêteur et présente donc un rendement supérieur.

Une société sous LBO peut parfois réaliser un build-up, c’est-à-dire mener des opérations de croissance externe principalement financées par de la dette, de préférence dans les premières années de la reprise en LBO, afin de bénéficier de synergies industrielles et maximiser l’expansion de son EBITDA.

Conditions de la création de valeur lors d’un LBO

Un fonds de private equity se voit soumettre chaque année des centaines de propositions d’investissement. La cible idéale pour une opération de LBO est d’abord une entreprise mature, c’est-à-dire rentable et capable de générer des flux de trésorerie réguliers. Afin que ces flux de trésorerie soient préservés, le fonds cherchera également à privilégier des sociétés dont le modèle économique repose sur un faible besoin en investissement (low capex). Enfin, un LBO est d’autant plus pertinent si la société ciblée est installée sur un secteur de niche (ou présentant des barrières à l’entrée) et peu sujet aux chocs conjoncturels.

Si la société cible est correctement sélectionnée par le fonds, l’opération à effet de levier sera en mesure de créer de la valeur via 3 leviers principaux :

- • L’expansion de l’EBITDA de la société (facteur responsable de près de 2/3 de la création de valeur) ;

- • L’expansion du multiple de sortie (1/3 de la création de valeur) ;

- • Désendettement (2% de la création de valeur).

Le principal indicateur utilisé par le fonds d’investissement pour mesurer cette création de valeur est le TRI (taux de rendement interne).

Plusieurs sorties de LBO sont possibles :

- • Un nouvel LBO (secondaire, tertiaire, etc.) ;

- • Une reprise par un industriel ;

- • Une introduction en Bourse.

Principales variantes du LBO

(L)MBO

Rachat de l’entreprise par son management via un montage dette

MBI

Rachat de l’entreprise par un management externe

OBO

Rachat des minoritaires par le majoritaire grâce à l’endettement.

État des lieux du marché du LBO en France

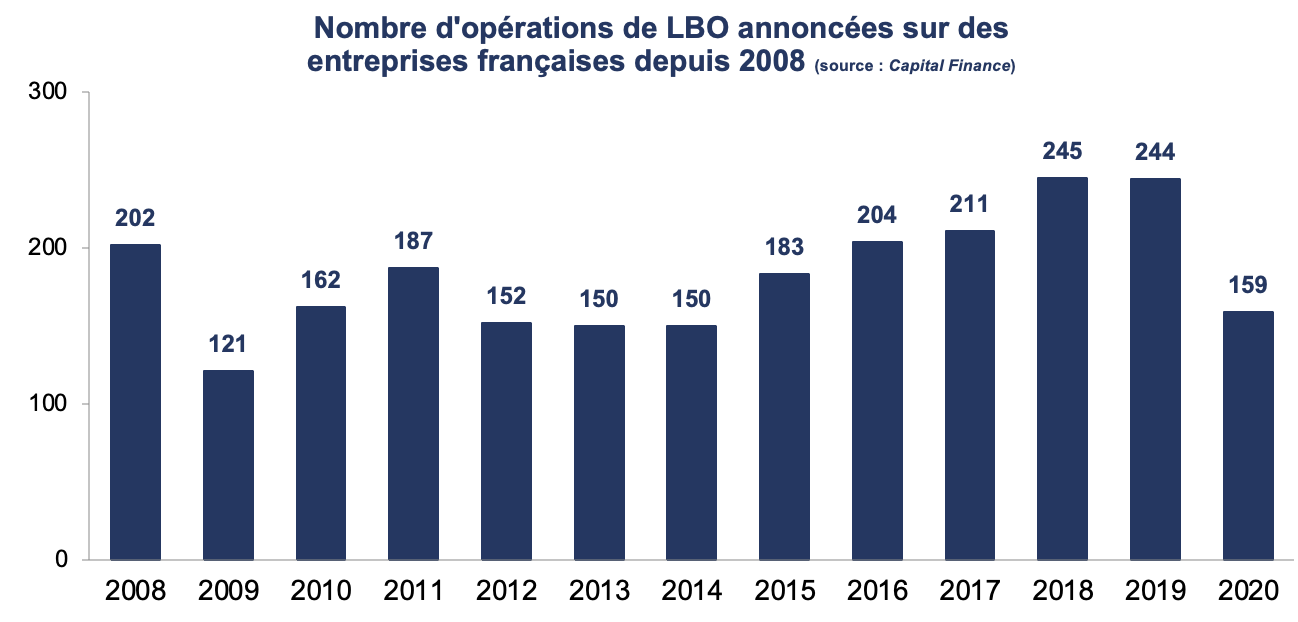

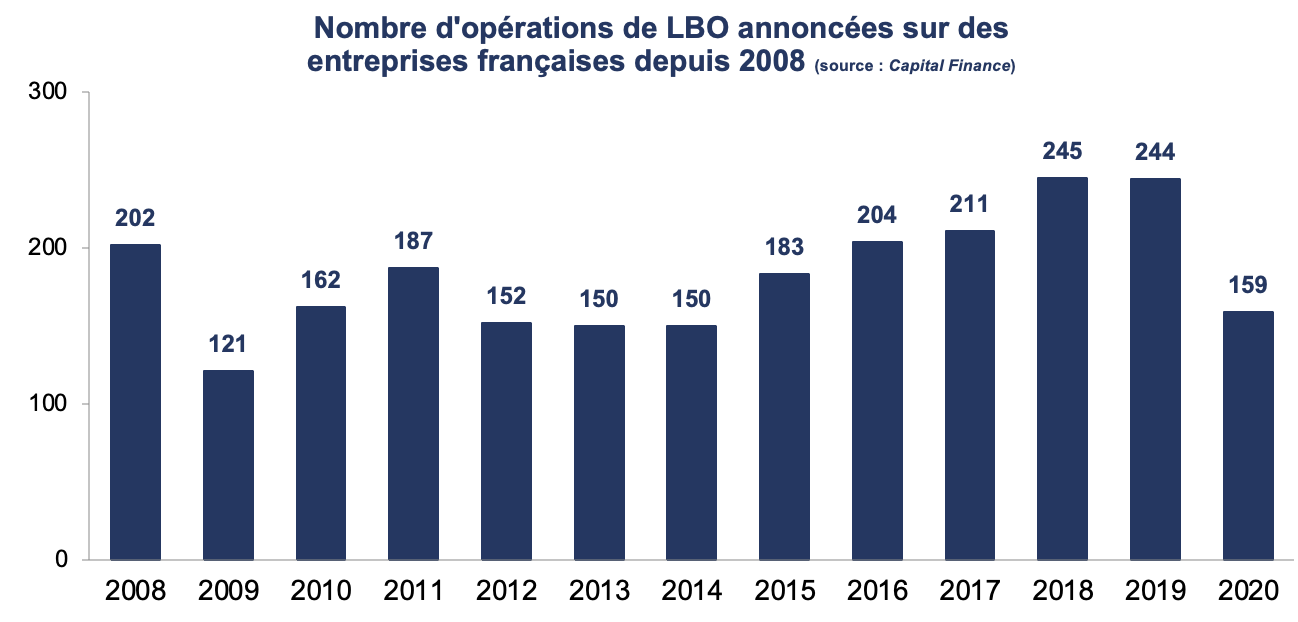

Après deux années 2018-2019 record pour le nombre LBO réalisées en France, avec plus de 240 opérations annoncées chaque année, 2020 affiche un nombre d’opérations décevant de 159, performance annuelle la plus faible depuis 2014.

Toutefois, malgré la conjoncture maussade de 2020, certains secteurs affichent une résilience élevée qui en fait des dossiers très compétitifs, d’où des multiples qui se maintiennent malgré la crise pandémique. Ainsi, les secteurs de la santé et des soins s’illustrent particulièrement.

Sources

-

– Pascal Quiry & Yann Le Fur (2017). Pierre Vernimmen Finance d’entreprise, Dalloz [p.1015-1032]

-

– Franck Ceddaha (2017). Fusions acquisitions (5e édition), Economica [p.407-440]

-

– Virginie Deneuville (23 janvier 2020). Private Equity – Co-investissement, un privilège non exclusif, L’Agefi [en ligne].

-

– Xavier Demarle (11 décembre 2020). LBO : 2020 aura été l’année de tous les contrastes, Capital Finance [en ligne].

-

– (Janvier 2021). Création de valeur (6e édition), France Invest [en ligne].